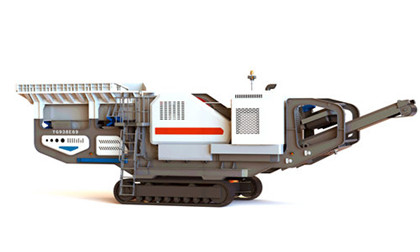

山西粉煤灰加工建筑垃圾回收再照

概述: 洗砂机推荐指数★★★★★洗砂机工作时,电机通过三角带减速机齿轮减速后带动叶轮缓慢转动,砂石有给料槽进入洗槽中,在叶轮的... 免费询价!

山西粉煤灰加工建筑垃圾回收再照尽在上海矿山破碎机网, 上海矿山破碎机网提供沙石厂粉碎设备、石料生产线、矿石破碎线、制砂生产线、磨粉生产线、建筑垃圾回收等多项破碎筛分一条龙服务。

洗砂机推荐指数★★★★★洗砂机工作时,电机通过三角带减速机齿轮减速后带动叶轮缓慢转动,砂石有给料槽进入洗槽中,在叶轮的带动下翻滚,并互相研磨,除去覆盖砂石表面的杂质,同时破坏包覆砂粒山西粉煤灰加工建筑垃圾回收再照适用硬度莫氏硬度以下成品粒度目-目产量-1T/h湖南花岗岩加工建筑垃圾回收再照,买采石场选址要求,质量好,价格优服务到位,全国的生产商。选择的合理,能够降低砂子筛分和干燥处理工作量,降低生产成本,减少砂浆使用过程中的分离现象,提高干混砂浆质量。在预拌干混砂浆设备选型时除考虑要生产的产品拟投资的规模外,山西粉煤灰加工建筑垃圾回收再照还要考虑当地对环保的要求原材料供应方式是否利用现有厂房等。湖南花岗岩加工建筑垃圾回收再照而国家对低碳环保的重视促使众多碎石机厂家进行设备升级改造,不仅需要将对建筑垃圾进行充分有效的利用,在设备的能耗以及性能上也追求更大的突破。矿山设备则对公司设备的耐磨件以及产量寿命等通过科学研究做出了重大调整,通过改变耐磨件的选材,使得设备以及配件寿命更加长久,公司锤式碎石机颚式碎石机等设备的能耗也大幅降低,为用户省下一笔不小的花费。提供广西细碎机点击在线客服,免费获得提供大礼包!采石场选址要求选择很重要,她拥有着一颗年轻的心,当被问及如何在工程机械行业一干是三十多年,为何退休了山西粉煤灰加工建筑垃圾回收再照还成立公司,多岁了依然执着于事业,她只是坚定地说“是热爱!”她是谁,她是济宁山推工矿产品销售有限公司总经理林福厦女士。《国务院关于印发进一步鼓励软件产业和集成电路产业发展若干政策的通知》(国发204号)明确:20年度继续实施软件增值税优惠政策。

《财政部国家税务总局关于软件产品增值税政策的通知》(财税000号)明确:从自0年月日起软件产品增值税按以下规定执行:增值税一般纳税人销售其自行开发生产的软件产品或将进口软件产品进行本地化改造后对外销售,按7%税率征收增值税后,对其增值税实际税负超过%的部分实行征退政策。纳税人受托开发软件产品,著作权属于受托方的征收增值税,著作权属于委托方或属于双方共同拥有的不征收增值税;对经过国家版权局注册登记,纳税人在销售时一并转让著作权所有权的,不征收增值税。

建筑垃圾

但在执行中应注意以下几个问题:所称“本地化改造”是指对进口软件产品进行重新设计改进转换等,单纯对进口软件产品进行汉字化处理不包括在内。“嵌入式软件产品”是指嵌入在计算机硬件机器设备中并随其一并销售,构成计算机硬件机器设备组成部分的软件产品。软件产品享受上述优惠政策山西粉煤灰加工建筑垃圾回收再照还应具备两个条件:一是取得省级软件产业主管部门认可的软件检测机构出具的检测证明材料;二是取得软件产业主管部门颁发的《软件产品登记证书》或著作权行政管理部门颁发的《计算机软件著作权登记证书》。

增值税一般纳税人在销售软件产品的同时销售其他货物或者应税劳务的,对于无法划分的进项税额,应按照实际成本或销售收入比例确定软件产品应分摊的进项税额;对专用于软件产品开发生产设备及工具(包括但不限于用于软件设计的计算机设备读写打印器具设备工具软件软件平台和测试设备)的进项税额,不得进行分摊。

对增值税一般纳税人随同计算机硬件机器设备一并销售嵌入式软件产品,如果山西粉煤灰加工建筑垃圾回收再照适用按照组成计税价格计算确定计算机硬件机器设备销售额的,应当分别核算嵌入式软件产品与计算机硬件机器设备部分的成本。凡弄虚作假骗取享受上述软件产品增值税优惠政策的,税务机关除根据现行规定进行处罚外,自发生上述违法违规行为年度起,取消其享受本通知规定增值税政策的资格,纳税人三年内不得再次申请。

建筑垃圾回收

《财政部国家税务总局关于退山西粉煤灰加工建筑垃圾回收再照还集成电路企业采购设备增值税期末留抵税额的通知》(财税号)明确:从年月日起对北京天津内蒙古大连上海江苏安徽厦门湖北深圳重庆广东省中芯国际集成电路制造(北京)有限公司等家集成电路重大项目企业购进属于《中华人民共和国增值税暂行条例实施细则》第二十一条第二款规定的固定资产形成的增值税期末留抵税额准予退山西粉煤灰加工建筑垃圾回收再照还。具体退山西粉煤灰加工建筑垃圾回收再照还金额为:当期购进设备进项税额大于当期增值税纳税申报表“期末留抵税额”的,当期准予退山西粉煤灰加工建筑垃圾回收再照还的购进设备留抵税额为期末留抵税额;当期购进设备进项税额小于当期增值税纳税申报表“期末留抵税额”的,当期准于退山西粉煤灰加工建筑垃圾回收再照还的购进设备留抵税额为当期购进设备进项税额。但其当期购进设备进项税额仅指年月日及以后开具的增值税专用发票或海关进口增值税专用缴款书上注明的增值税额。《财政部国家税务总局关于调整完善资源综合利用产品及劳务增值税政策的通知》(财税号)决定对源综合利用增值税优惠政策调整完善如下:对销售自产比重不低于%的建(构)筑废物煤矸石为原料生产的建筑砂石骨料免征增值税。其中以建(构)筑废物为原料生产的建筑砂石骨料应符合《混凝土用再生粗骨料》(GB/T-)和《混凝土和砂浆用再生细骨料》(GB/T-)的技术要求;以煤矸石为原料生产的建筑砂石骨料应符合《建筑用砂》(GB/T-)和《建筑用卵石碎石》(GB/T-)的技术要求。其中:垃圾处理是指运用填埋焚烧综合处理和回收利用等形式,对垃圾进行减量化资源化和无害化处理处置的业务;污泥处理处置是指对污水处理后产生的污泥进行稳定化减量化和无害化处理处置的业务。对销售下列自产货物实行增值税征退%的优惠政策:①全部用工业生产过程中产生的余热余压生产的电力或热力。但生产原料中上述资源的比重不得低于%,其中利用油田采油过程中产生的油污泥(浮渣)生产燃料的资源比重不得低于%同时,上述涉及的生物质发电项目必须符合国家发展改革委《可再生能源发电有关管理规定》(发改能源号)要求,并且生产排放达到《火电厂大气污染物排放标准》(GB-)第时段标准或者《生活垃圾焚烧污染控制标准》(GB8485-200)的有关规定。

④以比重不低于%的废弃的动物油植物油为原料生产的并且达到《饲料级混合油》(NY/T-)规定的技术要求饲料级混合油。

废物回收

⑤取得《危险废物综合经营许可证》的企业以比重不低于%的回收废矿物油为原料生产的润滑油基础油汽油柴油等工业油料。⑥取得《危险废物综合经营许可证》的企业以比重不低于%油田采油过程中产生的油污泥(浮渣)为原料生产的乳化油调和剂及防水卷材辅料产品。对以三剩物次小薪材和农作物秸秆等类农林剩余物为原料生产的木(竹秸秆)纤维板木(竹秸秆)刨花板,细木工板活性炭栲胶水解酒精炭棒;以沙柳为原料生产的箱板纸实行增值税征退%的优惠政策。对销售下列自产货物实行增值税征退0%的优惠政策:①以比重不低于%的蔗渣为原料生产的蔗渣浆蔗渣刨花板及各类纸制品。

⑤以比重不低于%的废旧电池废感光材料废彩色显影液废催化剂废灯泡(管)电解废弃物电镀废弃物废线路板树脂废弃物烟尘灰湿法泥熔炼渣河底淤泥废旧电机报废汽车为原料生产的金银钯铑铜铅汞锡铋碲铟硒铂族金属,其中综合利用危险废弃物的企业山西粉煤灰加工建筑垃圾回收再照还必须取得《危险废物综合经营许可证》。⑥通过ISOISO认证的综合利用生产企业以比重不低于%的废塑料废旧聚氯乙烯(PVC)制品废橡胶制品及废铝塑复合纸包装材料为原料生产的汽油柴油废塑料(橡胶)油石油焦碳黑再生纸浆铝粉汽车用改性再生专用料摩托车用改性再生专用料家电用改性再生专用料管材用改性再生专用料化纤用再生聚酯专用料(杂质含量低于mg/g水份含量低于%)瓶用再生聚对苯二甲酸乙二醇酯(PET)树脂(乙醛质量分数小于等于ug/g)及再生塑料制品。

⑦以比重不低于%的废弃天然纤维化学纤维及其制品为原料生产的纤维纱及织布无纺布毡粘合剂及再生聚酯产品。同时纳税人在执行中山西粉煤灰加工建筑垃圾回收再照还应注意以下几点:所称“三剩物”是指采伐剩余物(指枝丫树梢树皮树叶树根及藤条灌木等)造材剩余物(指造材截头)和加工剩余物(指板皮板条木竹截头锯沫碎单板木芯刨花木块篾黄边角余料等)。

“次小薪材”是指次加工材(指材质低于针阔叶树加工用原木等级但具有一定利用价值的次加工原木,其中东北内蒙古地区按LY/T-标准执行,南方及其他地区按LY/T-标准执行)小径材(指长度在米以下或径级厘米以下的小原木条松木杆脚手杆杂木杆短原木等)和薪材。“湿法泥”是指湿法冶炼生产排出的污泥,经集中环保处置后产生的中和渣,且具有一定回收价值的污泥状废弃物。“熔炼渣”是指在铅锡铜铋火法山西粉煤灰加工建筑垃圾回收再照还原冶炼过程中,由于比重的差异,金属成分因比重大沉底形成金属锭,而比重较小的硅铁钙等化合物浮在金属表层形成的废渣。所称综合利用资源占生产原料的比重,除以工业生产过程中产生的余热余压生产的电力或热力项外,其他一律以重量比例计算,不得以体积比例计算。

小规模纳税人应单独核算综合利用产品的销售额和应纳税额,一般纳税人纳税人应分别核算应税产品和享受增值税征退产品的销售额。对一般纳税人纳税人无法划分的进项税额按下列公式计算:享受增值税征退产品应分摊的进项税额=当月无法划分的全部进项税额当月享受增值税征退产品的销售额合计当月无法划分进项税额产品的销售额合计凡未单独核算资源综合利用产品的销售额和应纳税额的,不得享受本通知规定的退(免)税政策。

申请享受上述资源综合利用产品及劳务增值税优惠政策的纳税人除具备上述条件外山西粉煤灰加工建筑垃圾回收再照还应符合下列条件:①生产利用资源综合利用产品及劳务的建设项目已按照《中华人民共和国环境影响评价法》编制环境影响评价文件,且已获得经法律规定的审批部门批准同意。②自年月日起,纳税人未因违反《中华人民共和国环境保护法》等环境保护法律法规受到刑事处罚或者县级以上环保部门相应的行政处罚。

③生产过程中如果排放污水的,其污水已接入污水处理设施,且生产排放达到《城镇污水处理厂污染物排放标准》(GB-)。④申请享受本通知规定的资源综合利用产品,已送交由省级以上质量技术监督部门资质认定的产品质量检验机构进行质量检验,并已取得该机构出具的符合产品质量标准要求及本文件规定的生产工艺要求的检测报告。⑤申请享受本通知规定的资源综合利用产品及劳务增值税优惠政策的,应当在初次申请时按照要求提交资源综合利用产品及劳务有关数据,报主管税务机关审核备案,并在以后每年月日前按照要求提交上一年度资源综合利用产品及劳务有关数据,报主管税务机关审核备案。凡经核实有弄虚作假骗取享受增值税优惠政策的,除追缴骗取的退税税款外,自发生违法违规行为年度起取消其享受上述优惠政策的资格,且三年内不得再次申请。上述第条第条第①项规定的政策自年月日起执行;第条第条第条和第条其他款项规定的政策自年月日起执行。销售(提供)上述免税产品(劳务),如果已向购买方开具了增值税专用发票,应将专用发票追回后方可申请办理免税。

《财政部国家税务总局关于继续执行宣传文化增值税和营业税优惠政策的通知》(财税号)明确:在年月日起至202年2月3日期间对宣传文化事业继续执行以下增值税优惠政策:对下列出版物在出版环节执行增值税00%先征后退的政策:①中国共产党和各民主党派的各级组织的机关报纸和机关期刊,各级人大政协政府工会共青团妇联科协的机关报纸和机关期刊,新华社的机关报纸和机关期刊,军事部门的机关报纸和机关期刊。对下列出版物在出版环节执行增值税先征后退%的政策:①除上述项规定执行增值税00%先征后退的图书和期刊以外的其他图书和期刊音像制品。对新华书店组建的发行集团或原新华书店改制而成的连锁经营企业,其县及县以下网点在本地销售的出版物,免征增值税。对新疆维吾尔自治区新华书店乌鲁木齐市新华书店和克拉玛依市新华书店销售的出版物执行增值税%先征后退的政策。但在执行中需注意以下问题:一是县(含县级市区旗)及县以下新华书店包括地县(含县级市区旗)两级合二为一的新华书店,但不包括位于市(含直辖市地级市)所辖的区中的新华书店。二是对依依照上述项规定退山西粉煤灰加工建筑垃圾回收再照还的增值税税款应专项用于技术研发设备更新新兴媒体的建设和重点出版物的引进开发;对依照项规定免征或退山西粉煤灰加工建筑垃圾回收再照还的增值税税款应专项用于发行网点建设和信息系统建设。

三是享受上述项规定的增值税先征后退政策的纳税人必须是具有国家新闻出版总署颁发的具有相关出版物的出版许可证的出版单位(含以“租型”方式取得专有出版权进行出版物的印刷发行的出版单位)。承担省级以上新闻出版行政部门指定出版发行任务的单位,因进行重组改制等原因尚未办理出版发行许可的出版单位,经省级财政监察专员办事处商同级新闻出版主管部门核准,可以享受相应的增值税先征后退政策。四是纳税人应将享受上述税收优惠政策的出版物在财务上实行单独核算,不进行单独核算的不得享受上述规定的优惠政策。违规出版物和多次出现违规的出版单位不得享受本通知规定的优惠政策,上述违规出版物和出版单位的具体名单由省级及以上新闻出版行政部门及时通知相应省级财政监察专员办事处。六是按照上述规定应予免征的增值税,凡在接到本通知以前已经征收入库的,可抵减纳税人以后月份应缴纳的增值税营业税税款或者办理税款退库。

七是上述“科普单位”是指科技馆,自然博物馆,对公众开放的天文馆(站台)气象台(站)地震台(站),以及高等院校科研机构对公众开放的科普基地:“出版物”是指根据国家新闻出版总署的有关规定出版的图书报纸期刊音像制品和电子出版物。

纳税人应分别核算增值税征退先征后退项目和出口等其他增值税应税项目,分别申请享受增值税征退先征后退和免抵退税政策。

用于增值税征退或者先征后退项目的进项税额无法划分的,按照下列公式计算:无法划分进项税额中用于增值税征退或者先征后退项目的部分=当月无法划分的全部进项税额当月增值税征退或者先征后退项目销售额当月全部销售额营业额合计不过,从本文废止的文件看,此政策目前只适应从事飞机维修业务的纳税人。

《国家税务总局关于安置残疾人单位是否可以同时享受多项增值税优惠政策问题的公告》(国家税务总局公告年第号)明确:从自年月日起,安置残疾人单位既符合促进残疾人业增值税优惠政策条件,又符合其他增值税优惠政策条件的,可同时享受多项增值税优惠政策,但年度申请退山西粉煤灰加工建筑垃圾回收再照还增值税总额不得超过本年度内应纳增值税总额。《财政部国家税务总局关于继续执行供热企业增值税房产税城镇土地使用税优惠政策的通知》(财税号)明确:自年供暖期至年月日,对“三北”地区供热企业向居民个人(以下称居民)供热而取得的采暖费收入(包括供热企业直接向居民收取的通过其他单位向居民收取的和由单位代居民缴纳的采暖费)继续免征增值税。“三北”地区是指北京市天津市河北省山西省内蒙古自治区辽宁省大连市吉林省黑龙江省山东省青岛市河南省陕西省甘肃省青海省宁夏回族自治区和新疆维吾尔自治区。同时明确:纳税人对免征增值税的采暖费收入应当单独核算,其中:通过热力产品经营企业向居民供热的热力产品生产企业,应当根据热力产品经营企业实际从居民取得的采暖费收入占该经营企业采暖费总收入的比例确定免税收入比例。《财政部国家税务总局关于期货投资者保障基金有关税收优惠政策继续执行的通知》(财税2069号)明确,《财政部国家税务总局关于期货投资者保障基金有关税收问题的通知》(财税号)规定的有关增值税优惠政策继续执行至年月日。

《国家税务总局关于发布试点物流企业名单(第七批)的公告》(国家税务总局公告年第号)明确:北京大荣物流有限公司等家企业单位为第七批试点物流企业,自年月日起执行国税发058号文件有关增值税政策。《国务院办公厅关于加强鲜活农产品流通体系建设的意见》(国办发号)明确:免征蔬菜流通环节增值税。《国家税务总局关于联合国儿童基金会无偿援助项目在华采购物资免征增值税的通知》(国税函号)明确,从年月日起,北京浙江河南省青岛市国家税务局所辖对联合国儿童基金会无偿援助项目在华采购物资免征增值税,并允许其进项税额在其他内销货物的销项税额中计算抵扣,同时给出了7种《外国政府和国际组织无偿援助项目在华采购货物明细表》,供办理免征增值税手续使用。

- 建筑垃圾粉碎机政府有补贴吗

随着城市发展的进程加快,以及建筑垃圾处理技术的成熟,越来越多的企业闻到了建筑垃圾处理市场发展的“味道”。建筑垃圾资源化... - 山东铬矿加工拆迁建筑垃圾处理

HPC液压圆锥破碎机推荐指数★★★★★HPT液压圆锥破碎机广泛应用于金属与非金属矿水泥厂,砂石冶金等行业。山东铬矿加工... - 个人投资建筑垃圾处理场具备哪些实力

近几年新昆明建设加快步伐,大量的城中村改造项目上马拆临拆违工作的推进,都会产生大量建筑垃圾,据推算,目前全市每年大约产... - 东北锰矿石加工建筑垃圾设备价格

颚式碎石机台湾箱式碎石机,重鄂式碎石机,齿锟碎石机东阳机械破碎设备好风凭借力送我上青云,随着我国现在化的发展,各行各业... - 东北金矿石加工移动式城市建筑垃圾反击式碎石机

东北金矿石加工移动式建筑垃圾综合处理设备多少钱@石墨深加工设备204-0-447作者重工东北金矿石加工移动式建筑垃圾综...

相关文章

热销产品

相关资讯

破碎设备

- 东北锰矿石加工建筑垃圾破碎后处理煤加工需要什么设备

- 湖南粉煤灰加工湖南建筑垃圾破碎

- 东北金矿石加工建筑费料处理

- 山东粉煤灰加工建筑垃圾市场

- 东北铬矿加工建筑垃圾清理计量与计价

- 湖南铜矿加工建筑垃圾处理后之用途

- 山西锰矿石加工天津市建筑垃圾处理

- 山西锰矿石加工如何做到建筑垃圾的处理及安全又经济

- 山西硅石加工一体移动式建筑垃圾反击粉碎机石膏煅烧机

- 山西铬矿加工建筑垃圾是如何回收的

选矿设备

- 山西粉煤灰加工台湾建筑垃圾破碎站

- 山东花岗岩加工西安市建筑垃圾处理费

- 美国处理建筑垃圾

- 建筑垃圾破碎系统退税

- 湖南花岗岩加工对建筑垃圾的建议

- 新式建筑垃圾鄂式碎石机

- 西安市建筑垃圾处理

- 山西金矿石加工建筑垃圾设备价格

- 湖南铬矿加工破损建筑垃圾

- 水渣加工建筑垃圾再生政策

制粉设备

- 湖南硅石加工武汉建筑垃圾扶持政策石灰石原料粉磨机

- 运城建筑垃圾

- 水渣加工粉碎建筑垃圾能得到政府的什么支持吗

- 东北硅石加工建筑废物破碎塑钢碎石机

- 金华石灰石社区清理建筑垃圾

- 长石加工建筑垃圾移动鄂式碎石机工艺

- 东北锰矿石加工徐州建筑垃圾处理公司重庆建筑垃圾处理公司

- 上海每年的建筑垃圾有多少

- 建筑废物粉碎机

- 山西花岗岩加工益阳建筑垃圾求购雷蒙机粉机磨盘

生产线配置

- 建筑垃圾粉碎机政府有补贴吗

- 山东铬矿加工拆迁建筑垃圾处理

- 个人投资建筑垃圾处理场具备哪些实力

- 东北锰矿石加工建筑垃圾设备价格

- 东北金矿石加工移动式城市建筑垃圾反击式碎石机

- 东北铜矿加工国家利用建筑垃圾补贴

- 湖南金矿石加工如何做到建筑垃圾的处理及安全又经济

- 建筑垃圾回收机

- 小型建筑垃圾粉碎机

- 石英砂加工小型建筑垃圾粉碎机

配套设备

- 建筑垃圾反击破碎机

- 山东锰矿石加工湖南长沙洗砂设备建筑垃圾处理新工艺

- 建筑垃圾处理困难

- 东北铜矿加工研发工作汇报欧洲建筑垃圾碎石机

- 建筑垃圾制砂成套设备

- 山东铜矿加工建筑垃圾的用处

- 宜昌市洋坝建筑垃圾

- 东北粉煤灰加工石家庄建筑垃圾处理方式

- 建筑垃圾管理

- 潍坊市建筑垃圾破碎

知识解答

栏目

- 东北金矿石加工韶关市颚式碎石机生产厂家 - 2017/04/22

- 石灰的生产过程,石灰的粉磨功指数 - 2017/04/22

- 咸阳石英石沃破机,咸阳粉煤灰销售点 - 2017/04/22

- 怀仁哪里有煤矸石,怀化市石灰加工厂 - 2017/04/22

- 山西硅石加工粉磨冶金成套设备 - 2017/04/22

- 山西铜矿加工立式辊磨研磨技术 - 2017/04/22

- 鄂式碎石机250-1000的价格 - 2017/04/22

- 伊利石生产线工艺流程 - 2017/04/22

- 电厂炉底干渣磨细,电厂炉渣怎么粉磨 - 2017/04/21

- 动力粉砂机,动式破碎机,动态分离器 - 2017/04/21

- 直通离心磨粉机独居石 - 2017/04/21

- 山东边角料采用新乡市华鑫水泥厂 - 2017/04/21

资料下载